Indebitamento finanziario lordo (escluse attività e passività finanziarie per beni in leasing)

| Linee di credito - 31 dicembre 2022 | Tasso d'interesse | Scadenza | Importo disponibile | Utilizzato | Inutilizzato | Covenants |

|---|---|---|---|---|---|---|

| Amortizing Term Loan | Variabile | Sep-23 | $348m | $348m | $0m | EBITDA interest coverage adj ≥ 4.5x Net Debt / EBITDA adj |

| Totale - HMS Host Corp | $348m | |||||

| Amortizing Term Loan | Variabile | Sep-23 | €200m | €200m | €0m | |

| Revolving Credit Facility | Variabile | Sep-23 | €500m | €0m | €500m | |

| Total - Autogrill S.p.A. | €200m | €500m |

Valore nominale dei prestiti in essere al 31 dicembre 2022

La tabella include solo le linee di credito disponibili

Il 3 dicembre 2021 il Gruppo ha completato il rifinanziamento del proprio debito mediante un contratto di finanziamento per cassa multi-valuta a medio-lungo termine della durata di 5 anni per un importo massimo complessivo in linea capitale di un miliardo di euro con un pool di primarie banche, e contestualmente ha rimborsato anticipatamente mediante il rimborso integrale (i) dei contratti di finanziamento bilaterale e del contratto di finanziamento assistito da garanzia SACE in essere per Autogrill S.p.A. e (ii) del finanziamento bancario e dei due prestiti obbligazionari in essere per la controllata HMSHost Corporation.

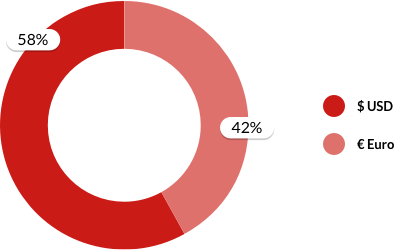

Suddivisione per valuta

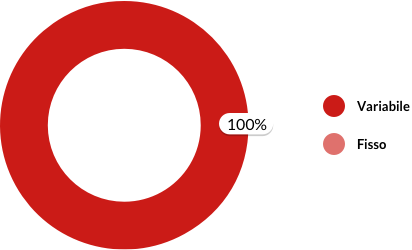

Suddivisione per cedola

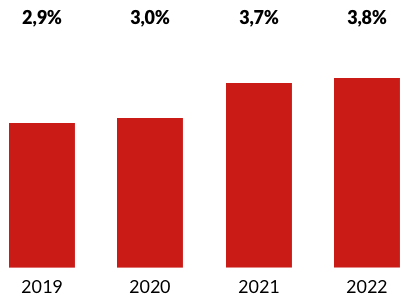

Costo medio del debito (1)

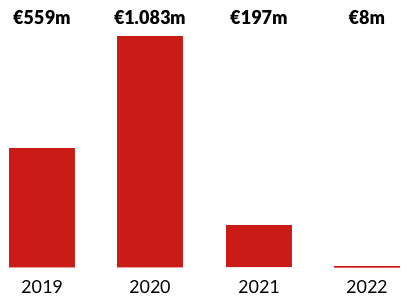

Posizione finanziaria netta

(1) Il costo medio del debito è calcolato sul debito medio lordo in essere e comprende i costi delle linee di credito inutilizzate